生命保険でお金を借りられる契約者貸付制度は、返戻金のある貯蓄型の終身保険や養老保険に加入している人が利用できる制度です。

すでに積み立てられている解約返戻金を担保としてお金を借りられるため、ローンの審査なしで信用情報も関係ありません。

保険会社の公式サイトやアプリでお金を借りる手続きができるので、誰にもバレることなく恥ずかしい思いをせずに借り入れできます。

契約者貸付制度は解約返戻金がある生命保険契約者が利用できる

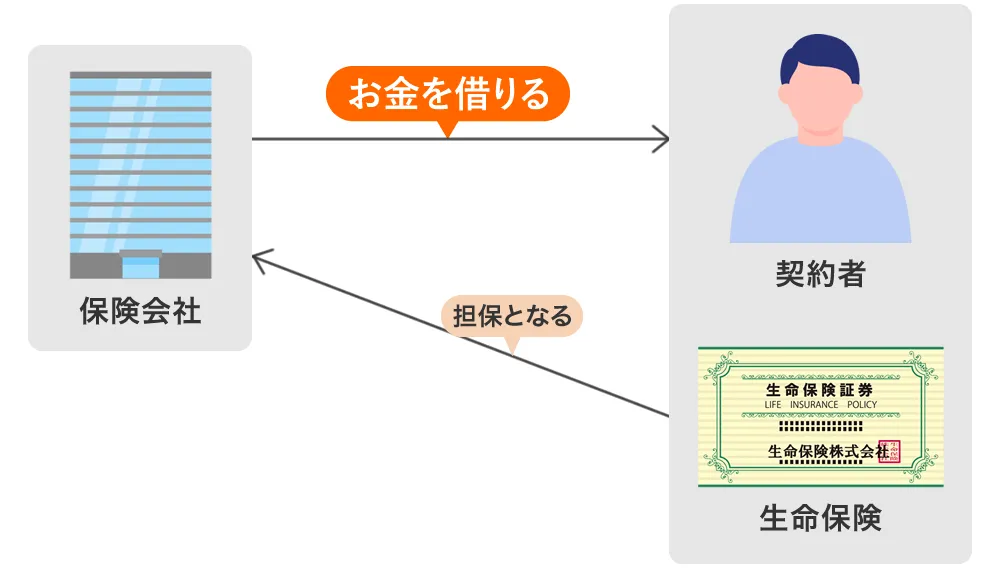

契約者貸付制度は、契約している生命保険の解約返戻金から一定の割合でお金を借りることができる制度です。

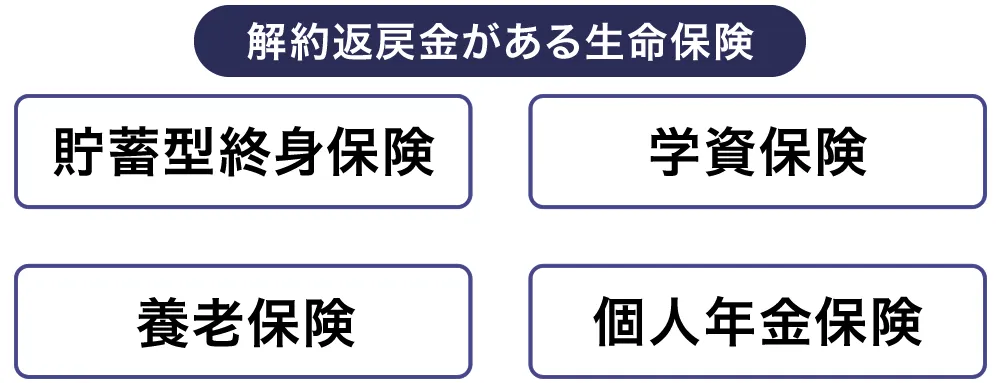

契約者貸付に利用できる解約返戻金がある保険の種類は以下のとおり。

- 貯蓄型終身保険

- 養老保険

- 学資保険

- 個人年金保険

解約返戻金とは、自分から生命保険を解約した場合に保険会社から支払われるお金のことです。

積み立てる生命保険の保険料には、保障分と貯蓄分のふたつがあり、解約返戻金として払い戻されるのは貯蓄分のみなので、払い込んだ保険料のすべてが返戻金にはなりません。

ただし、契約者貸付はすべての保険会社が取り扱っているわけではなく、第一生命やソニー生命では借り入れできても、アクサダイレクト生命や楽天生命では契約者貸付を受け付けていません。

解約返戻金のある生命保険は貯蓄型で積み立てられたお金を借り入れできますが、掛け捨て型の定期保険や医療保険、がん保険などは貯蓄がないため契約者貸付の対象外です。

掛け捨て型の定期保険も、保険料が割安になっているかわりに貯蓄分が含まれていないため解約返戻金がなく、医療保険やがん保険はほとんどが掛け捨て型となっているため、契約者貸付は利用できないといえます。

保険商品によっては貯蓄性のある医療保険なども存在するため、お金を借りる場合は保険会社に問い合わせしてみましょう。

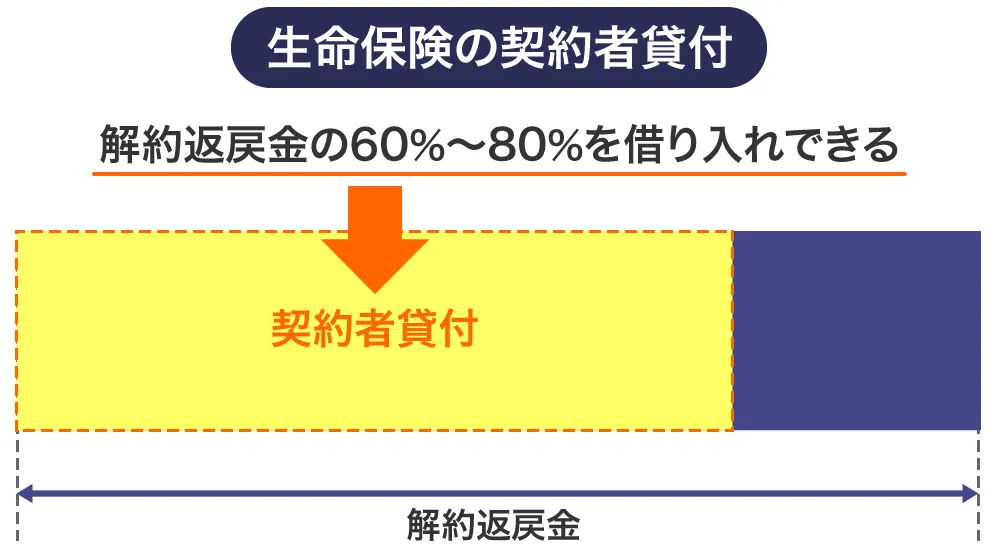

契約者貸付の限度額は積み立てたお金の6割~8割が目安

契約者貸付は、加入している保険と積み立ててきた金額によって限度額は異なるため、一律に「◯◯円まで借入可能」とはなりません。

一般的には解約返戻金の6割~8割程度が目安となっており、年齢が若い向け人の保険に加入しているほど借り入れできる割合は高くなります。

月々の保険料が高く解約返戻金が多い保険商品になるほど、高額の融資が可能になるといえます。

契約者貸付は、消費者金融などに適用される総量規制の対象外となっており、他社からの借り入れがあっても年収の3分の1を超える借り入れに該当する心配はありません。

契約者貸付の利用可能額を確認したいときは、契約者マイページやコールセンターのお客様窓口で知ることができます。

契約者貸付制度でお金を借りるメリット

契約者貸付制度は審査や在籍確認なしでキャシングできて、Webやアプリから手続きすると即日融資も可能です。

金利は銀行カードローンより低く設定されており返済日は決められていないなど、長期間の借り入れにも向いています。

審査なしのため信用情報に影響しない

契約者貸付は、保険契約者が自身の生命保険契約で積み立てた解約返戻金を担保として保険会社からお金を借り入れる制度のため、信用情報の調査はおこなわれず審査はありません。

契約者貸付はどこの審査にも通らない以下のような人に最適です。

- 銀行や消費者金融の審査に落ちる

- 信用情報に延滞などの記録がある

- 仕事をしておらず収入がない

- バレないようにお金を借りたい

契約者貸付には返済期限が設定されておらず、利息さえ支払えばいつまでも借り続けることが可能。

信用情報機関に延滞などの記録は残らないので、契約者貸付でお金を借りたままでも他のローン審査に影響しません。

契約者貸付には返済期限がない

契約者貸付で借りたお金の返済日は特定の日が決められておらず、生命保険の契約期間内に完済すれば延滞として扱われることはありません。

カードローンのように毎月決まった日に定額を支払う返済方法ではないので、支払いが苦しいときには返済を控え、お金に余裕があるときにまとめて返済できます。

契約者貸付はあくまでも借り入れであるため、返済が長引くと利息も増えることから、できるだけ早く返済するようにしましょう。

契約者貸付の返済は、まとまったお金ができたときに一括で返済することはもちろんのこと、自分のタイミングで支払える分割返済にも対応しています。

Q.契約者貸付の分割返済はできますか?

引用元:明治安田生命

A.全額の返済、一部の返済のお取扱いががあります。一部返済の場合は5,000円以上1,000円単位で一部返済のお取扱いがあります。

生命保険の契約を維持したまま借り入れできる

契約者貸付は、加入中の生命保険を解約せず保証内容もそのままでお金を借りることができます。

契約者貸付が利用できない場合は、生命保険を一度解約して解約返戻金からお金を工面する必要があり保証が途絶えてしまいます。

保険契約を解約すると、再加入時に年齢や健康状態が変わっていて保険料が高額になることもあるでしょう。

契約者貸付は、お金を借りている期間中も生命保険の保障は継続されるため、保険金や給付金が発生する状態になったときは契約通りに受け取れます。

スマホで当日中に借り入れできる

契約者貸付はスマホから会員ページにアクセスすれば、印鑑や収入証明書が不要の簡単な手続きで即日融資を受けることも可能です。

大手保険会社の融資時間を以下にまとめましたので参考にしてください。

| 保険会社 | 融資時間 | 受付時間 |

|---|---|---|

| 日本生命 | 当日中 | 平日14:30までに手続きを完了 |

| 第一生命 | 当日中 | 月曜~金曜14:30までの受け付け |

| かんぽ生命保険 | 当日中 | 月~金の9:00~13:59 |

| 明治安田生命 | 即時 | 平日の14:30までに手続きを完了 |

| アフラック | 約2~4営業日後 | 「アフラック よりそうネット」から手続き |

| ソニー生命 | 翌営業日 | 平日16:00までの受け付け |

| 三井住友海上あいおい生命 | 1~4営業日後 | 振込先金融機関によって異なる |

| 富士生命 | 翌営業日後の14:00~16:00 | 15:00までの受け付け |

即日融資を希望するなら、平日14時~15時に契約者貸付の手続きを完了させておきましょう。

電話や保険会社の職員から契約者貸付を申し込むことも可能ですが、最短時間でお金を借りられるのはWebからの手続きといえます。

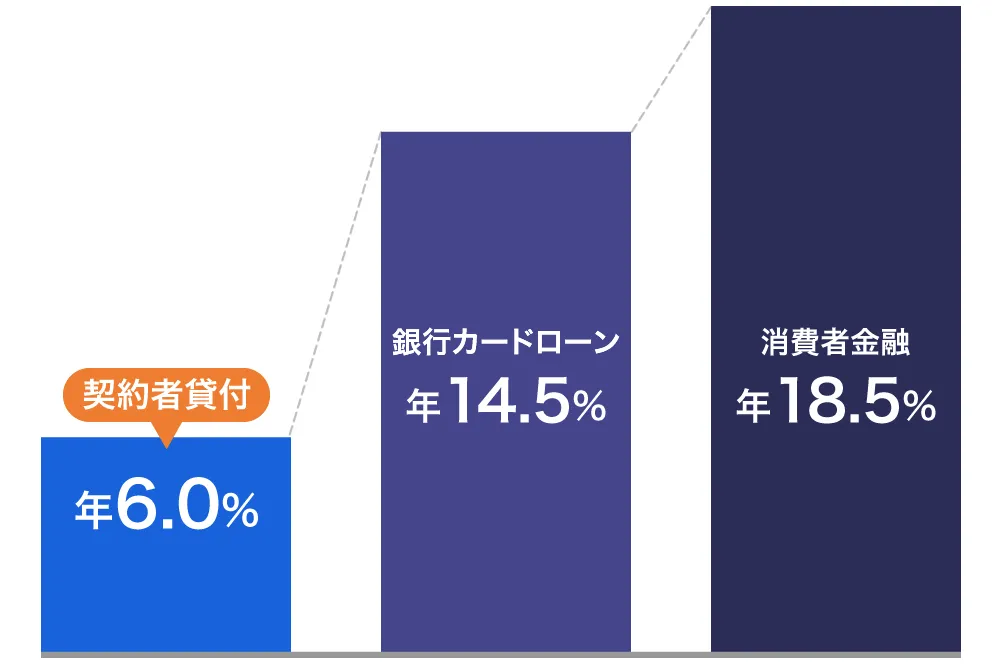

契約者貸付はカードローンより低金利で借り入れできる

契約者貸付に適用される金利は保険会社によって異なりますが、年率の2~6%程度に設定されていることが多いです。

銀行カードローンの平均金利は1.5%~14.5%程度、消費者金融の平均金利は3.0%~18.0%程度なので、契約者貸付の金利は格段に低いことがわかります。

大手保険会社の契約者貸付の適用金利は以下を参考にしてください。

| 保険会社 | 契約者貸付の金利 |

|---|---|

| 日本生命 | 年3.75%〜年3.75% |

| 第一生命 | 年3.00%〜年5.75% |

| かんぽ生命保険 | 年2.50%〜年6.00% |

| 明治安田生命 | 年2.15%〜年5.75% |

| アフラック | 年2.75%~年4.00% |

| ソニー生命 | 年3.00%~年6.25% |

| 三井住友海上あいおい生命 | 年1.20%~年3.75% |

| 富士生命 | 年2.25%~年4.10% |

| 住友生命 | 年1.55%〜年5.75% |

契約者貸付は解約返戻金を担保としているため低金利となっており、支払う利息を抑えられるので返済総額も少なくなります。

契約者貸付制度のデメリット

契約者貸付は積み立てている保険金を担保とするため、返済が滞ると加入している保険契約が解約されたり受け取れる保険金が減額されたりします。

生命保険の目的は、万が一の事態が起きたときに自分や家族を経済面から守ることです。

契約者貸付によって、生命保険の本来の目的である保障の機能が損なわれ、受け取れる保険金や解約返戻金が減少し、最悪の場合、必要なときに十分な保障を得られない可能性もあります。

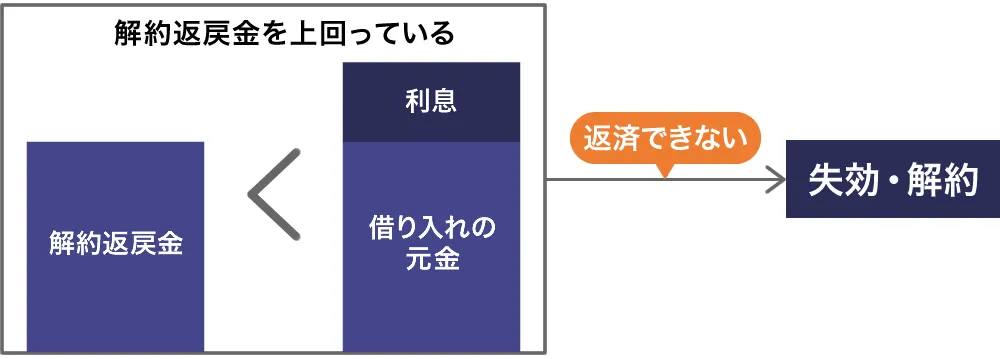

返済できないと保険契約が失効する

契約者貸付で借り入れしたお金を返済しないと利息が増え続け、借入金額が解約返戻金を超える場合があります。

契約者貸付での借入金額が、担保としている解約返戻金を上回ってしまうと、保険会社から返済を迫られたり保険契約自体を解約されたりする可能性も。

契約者貸付の利息は複利で計算されるため、返済が遅れるほど利息が雪だるま式に膨らんでしまい、返済額が大幅に増えてしまう可能性があります。

契約者貸付で100万円を借りた場合、年利5%で5年間返済が遅れると、利息だけで約27万6,000円も増えてしまいます。

貸付金には所定の利息がかかり、返済がない場合に保険契約が失効または解除となる場合もありますので、計画的にご利用ください。

引用元:日本生命

延滞による解約などのトラブルを起こしてしまうと、同じ生命保険会社で保険に再加入することは難しくなります。

他社で新しく保険に入ろうとしても、年齢が高くなってからの新規加入は保険料が高くなるので、支払いの負担を増やさないように返済は計画的におこないましょう。

満期時の残債は保険金受取額で借入金が相殺される

満期保険金などを受け取るときに契約者貸付による借り入れが残っていると、満期保険金から契約者貸付の残債と利息が差し引かれるため、実際に受け取れる金額は少なくなります。

満期保険金-(契約者貸付の借入金額+利息)=保険金受取額

(貸付金の精算)普通保険約款の規定により、保険金等(給付金、減額返還金等を含みます。)を支払う場合および保険契約(パッケージ契約の場合はパッケージ内契約)が消滅した場合、会社は支払うべき金額から貸付元利金を差し引きます。

引用元:第一生命

満期保険金100万円の生命保険から契約者貸付で10万円を借りたい場合、満期日には借入額が相殺されるため、受け取れる満期保険金は100万円から借入額10万円と利息を差し引いた金額になります。

満期保険金を子どもの大学4年間の学費や老後の生活資金として考えていても、契約者貸付により金額が減ってしまう可能性があります 。

初回の貸付金額が決まっている契約者貸付もある

保険会社によっては初回貸付金額が決められているところがあり、必要以上の金額を借りざるを得ないため利息もその分多くかかってしまいます。

Q.最低いくらから利用できますか。

引用元:メットライフ生命

A.初回は1万円以上となっています。電話もしくは書面の場合、2回目以降は100円単位でご利用が可能です。

契約者貸付で借り入れできるのは契約者本人のみ

契約者貸付で借り入れできるのは、その名称のとおり契約者のみで被保険者や保険金受取人は契約者貸付でお金を借りることはできません。

たとえば、契約者が夫、被保険者は妻、保険金受取人は子どもという契約で契約者貸付を利用できるのは契約者である夫だけです。

契約者貸付の申し込みを電話や保険会社の窓口でおこなう場合は、以下のような本人確認書類を提出します。

- 運転免許証

- 個人番号カード

- パスポート

- 健康保険証

- 公共料金の明細書

インターネットから契約者貸付に申し込むと保険会社の契約者情報として登録されている内容により本人確認がおこなわれます。

積立金が少ないと少額融資しかできない

契約者貸付は、解約返戻金の一定割合を限度として借り入れできる制度のため、解約返戻金が少額の場合は借入可能額も必然的に少額になります。

生命保険契約の初期には、解約返戻金が積み立てられていないため、借り入れできなかったり少額融資だったりしますが、保険料の多くが保険料として使われ貯蓄に回されるお金が小さいためです。

一部の保険会社では、契約初期であっても解約返戻金があれば契約者貸付を利用できますが、借入可能額は契約期間が長く解約返戻金が増えるにつれて徐々に増えていきます。

契約者貸付以外で生命保険を利用してお金を借りる方法

契約者貸し付けを利用できない人が、生命保険でお金を借りることができる方法は以下のとおりです。

- 生命保険の自動貸付

- 据置金などの引き出し

自動貸付は簡単に利用できますが、保険の保証が手薄になってしまうデメリットも。

据置金の引き出しは、保険会社から保険金や配当金が給付されたときに引き出さず、お金を預けたままの人が利用できる制度です。

自動貸付

生命保険の自動貸付は、保険料を支払えないまま払込猶予期間を過ぎた場合に適用される仕組みです。

解約返戻金がある場合はその範囲内で保険会社が自動的に保険料を立て替えてくれるため、生命保険の契約を継続できます。

自動貸付は特別な手続きが不要で、事前に申し出をしていない限り自動的に継続されます。

自動貸付で立て替えた金額に対しては金利が発生するため、返済時は利息と合わせた保険料を支払う必要があります。

据置金などの引き出し

生命保険の据え置き金とは、保険契約に基づき支払われる満期保険金や死亡保険金を受け取らずに保険会社に預けているお金のことです。

借り入れとは異なりますが、保険会社に預けてある本来受け取る予定の積み立て配当金、据え置き金、祝い金を引き出してお金を調達できます。

積立配当金

保険会社から配当金を得た場合は積立配当金として運用されますが、必要に応じて引き出すことができます。

積立配当金は一度引き出してしまうと再度積み立てることはできません。

据置祝金

生命保険を一定期間利用するともらえる以下のような給付金や祝い金が保険会社に据え置いてあれば、引き出すことができます。

- 生存給付金

- 無事故給付金

- 特約健康祝い金

- 入学祝い金

- 子ども祝い金